# 热门搜索 #

这家上市公司3年清空房地产,靠并购彻底转型医疗,2017年上半年营收约1亿元

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持

7月27日消息,宜华健康发布公告称,其子公司达孜赛勒康拟以现金6335万元,收购昆山长海医院有限公司70%股权。达孜赛勒康收购其控股权,完善了公司在长三角区域的战略布局,本次收购符合公司打造医养结合的大健康战略。

收购完成后,医院的经营业绩将纳入公司合并报表,将对公司经营成效产生积极影响。

事实上,宜华健康的前身是宜华地产,成立于2000年2月,是粤东地区房地产行业首家上市公司,涵盖房地产开发、物业管理、工业地产、商业地产、旅游地产、养老地产、城市基础设施建设等大型投资企业。目前,宜华地产的建设项目立足汕头、进入揭阳、梅州、湘潭、浏阳、四川省、山东省等全国各地。

在2015年1月更名以前,宜华健康的主要业务为房地产开发,2013-2014年房地产业务的收入分别为7.29亿元、1.58亿元,随着房地产需求持续低迷,尤其公司开发的楼盘主要集中在更为低迷的三四线城市,宜华健康从2014年下半年开始向医疗健康转型,先后收购众安康和参股友德医,2015年上半年,宜华健康的房地产业务收入已缩小至0.55亿元,医疗健康业收入则达到了3.67亿元。

经过近几年一系列成功的资本运作和产业布局,宜华健康已形成以医疗服务和养老服务为两大发展核心,重点布局民营综合性医院和中高端养老社区。

不得不说,在房地产转型医疗健康领域,宜华健康选择了并购这条便捷的路径。

据业内人士透露,房地产行业利润没有医疗产业高,这一点足以吸引房企的关注。另外,投资医疗板块也是分散楼市风险的一种有利尝试。

因为医疗行业的门槛太高,对医疗技术、人才、服务需求很高,所以对于房地产企业来说,想要快速切入医疗健康领域,或许并购是最佳的选择。

对于房地产企业来说,新建一家医院的成本也很高。首先必须该地区是否有新建医院的规划、审批、修建、招医生、买医疗设备等一系列流程。其次是医院长期的运营,需要与公立医院、民营医院、连锁诊所等医疗机构竞争,并树立医院的品牌。

但是并购要想成功,也离不开天时、地利、人和。而这三者的关系又是天时>地利、地利>人和。这里的天时指的是国家政策、经济形势、市场需求和竞争情况、产业发展趋势等;地利是地理人文环境、开放度、区域经济布局、当地政策、各种资源供应等;人和是双方管理层的共识和信任关系、双方与当地政府的关系、双方企业文化融合程度、双方人力资源的趋同性与互补性等。

医疗行业受政策的波动很大,虽然2014年虽然国家医改政策不断放开,医生多点执业,移动医疗开始兴起,但是依然存在培养用户的使用习惯、如何监管等因素。宜华健康确定了从并购切入医疗行业,也就开始寻找并购标的。

在并购标的过程中,考究房地产商的是资金、寻找标的的眼光和整体的战略布局。这不是钱多随便买,也不是什么项目都可以买。

对于宜华健康来说,资金不是问题。为了筹措资金,宜华健康在公布收购资产计划的同时,也出售了旗下的房地产项目股权,拟向控股股东宜华集团出售广东宜华房地产开发有限公司、汕头荣信投资有限公司、梅州市宜华房地产开发有限公司100%股权,交易对价分别为21.44亿元、1.17亿元、1.15亿元,合计23.76亿元。

在寻找标的的过程中,宜华健康也是费尽心思,每个标的业务可以相互关联,线上线下相互补充,形成健康产业链布局。据宜华健康财务副总监王剑介绍,宜华健康先后投资并购了医疗后勤领先承包商众安康、医疗服务管理提供商达孜赛勒康、血糖血压监测领域医疗器械厂商爱奥乐,并拟收购养老服务企业亲和源,由此完成包括医疗后勤服务、医院管理、医养结合、移动医疗器械的医疗健康产业链布局。

在线下,宜华健康收购众安康增加了医疗后勤综合服务和医疗专业工程业务;收购达孜赛勒康,旗下因江西奉新第二中医院、合肥仁济肿瘤医院、四五五医院二期项目(2014年-2022年)、宁波明州医院PET—CT项目、武警总医院PET项目,汇聚了一批具备丰富临床经验的医学专家,以医院为中心,以诊疗中心为重要入口积极开拓慢性病管理、健康管理、养老服务等业务。同时孜赛勒康股东还承诺将把其控制的相关医院全部注入上市公司。

而爱奥乐专注于血压、血糖及试纸等即时检验(POCT)医疗器械及耗材产品的生产,是业内首批推出远程血压计、血糖仪的生产商之一,爱奥乐试纸的生化指标较同类产品更为稳定。通过收购爱奥乐,宜华健康成功通过慢性病医疗器械行业多年的行业与技术经验切入细分慢性病治疗与管理领域。

在线上,宜华健康又通过增资及股权转让的方式参股友德医20%的股权,进一步完善公司医疗健康服务的战略布局,提升公司的持续盈利能力。

随后,宜华健康又认为人口老龄化问题加剧带来的“银发”市场需求越发庞大,所以在2016年公司以4.08亿元收购亲和源集团有限公司(下称亲和源)58.33%的股权,正式进军养老产业。

目前,宜华健康拥有四家全资及控股子公司和三家参股子公司,下属60家医院以及8家合作肿瘤中心,拥有医疗及护理床位30000张;代管25家医院,拥有医疗及护理床位10000张;中高端养老社区20个,养老公寓8000套。

旗下子公司分别为:中国后勤管理服务规模排名第一,承担全国100多家大中型医院建设,为120多家医院提供非诊疗服务及耗材供应的众安康后勤集团公司;在肿瘤伽马刀领域独占鳌头并全国民营企业医院病床数量排名前三的达孜赛勒康医疗投资管理公司;中国开创会员制模式的养老产业第一品牌的中国养老标杆企业“亲和源”;全球领先的医疗器械产品及服务集成商,专业生产移动医疗设备及慢病管理的爱奥乐医疗器械。

根据2017年7月14日,宜华健康发布业绩预告,公司预计2017年1-6月归属上市公司股东的净利润9000.00万至1.20亿,同比变动-90.36%至-87.15%,医疗器械服务行业平均净利润增长率为-24.17%。

同时,公司基于以下原因作出上述预测:公司业务范围从医疗综合后勤、医疗工程拓展至养老服务、医疗机构投资及运营、医疗器械销售,上述各版块的业绩在今年半年度均有较快增长。归属于上市公司股东的净利润大约为9,000万元~12,000万元,均来于医疗版块主营业务收入,与去年同期相比,大幅下降,主要系2016年一季度转让广东宜华股权带来大额投资收益所致。

而收购的医院标的和POCT标的均有长达5年的业绩对赌,盈利能力强。爱奥乐承诺2016年度、2017年度、2018年度、2019年度、2020年度实现扣除非经常性损益后归属于母公司股东的税后净利润分别不低于人民币2,000万元、3,500万元、4,500万元、5,000万元、5,500万元;

达孜赛勒康承诺2015年度、2016年度、2017年度、2018年度、2019年度、2020年度实现扣除非经常性损益后归属于母公司股东的税后净利润分别不低于人民币6,000万元、12,000万元、15,600万元、20,280万元、22,308万元、24,539万元。

众安康全年实现收入10.06亿元,扣非净利润1.04亿元(超出业绩承诺1.01亿元)。爱奥乐2016年5月份并表,并表期间实现收入1.04亿元,扣非归母净利润2024万元(超出业绩承诺2000万元)。达孜赛勒康2016年4月份并表,并表期间收入1.76亿元,扣非归母净利润1.27亿元(超出业绩承诺1.11亿元),毛利率61%。

而亲和源2016年11月份并表,并表期间实现收入1718万元,扣非归母净利润-2918万元(超出业绩承诺-3000万元)。公司已通过收购亲和源剩余41.67%股权议案,预计下半年可实现并表。截至目前,公司已直接/间接/托管医院超过12家,床位数超过5000张,护理床位数超过2000张。随着公司在江西、江浙医院和养老板块的不断扩张,预计2017年公司4大核心业务将继续保持高增长态势。

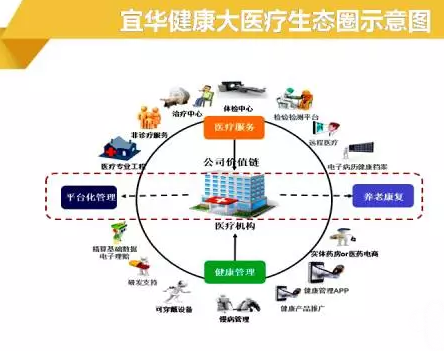

2017年宜华健康一方面致力于打造医养结合的健康产业生态圈,在肿瘤专科医院、医疗后勤服务、医疗器械制造、养老服务等领域充分布局,大健康产业链已逐步形成,各业务版块之间协同效应不断增强。

另一方面宜华健康计划投资70多亿元,在汕头华侨经济文化合作试验区兴建一所集医疗、预防保健、康复、教学、临床科研为一体的高端综合医院——汕头宜华华侨医院。

医院以质子重离子治疗设备为依托,打造一个省内规模最大、国内最先进、立足粤东、辐射全国、面向华侨、覆盖东南亚的国际级医疗及康复养老总部企业——“宜华健康医养产业园”,吸引4000位老人长期居住,年可接纳近万人的康复、疗养老年人入住。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。