# 热门搜索 #

评估医疗初创公司投资价值的TCID模型

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持本文作者:吴寒

笔者入行以来,陆续参与了十余个医疗早期创业公司的投资工作,项目领域包含体外诊断、微创外科、数字医疗与生物技术,地域范围涵盖中国和以色列。

近期在反思过往项目投资逻辑的同时,尝试总结了一个小的思考工具,用以辅助评估医疗初创公司的投资价值,希望与大家共同切磋与讨论,欢迎指正与批评,以持续对该模型进行完善。

简单起见,笔者暂且把该模型称作“TCID模型”——研发(Technology); 临床(Clinical); 产业化(Industrialization); 渠道(Distribution)。

“TCID”模型

晨兴资本刘芹先生曾经说过一句话:“投资决策是个复杂的过程,它的决策工具箱里有很多定性与定量的工具。对早期投资决策来说,由于信息的巨大不对称性,它无法摆脱投资人的经验与主观判断,但我想强调的是,越有经验的早期投资人,会越纯熟地运用客观工具做大量理性判断,而在最终决策的瞬间,他一定会依赖自己内心的决策艺术。”

这句话对笔者的影响很大,早期初创公司的投资评估是理性和感性评估共同作用的结果,而熟练掌握各类型的评估工具和模型,又是其中必不可少的一环。笔者曾经写过一篇文章叫《分析风投项目的14个思考维度》,应该算是一个更加基础的模型,而笔者希望在本篇文章中,进一步聚焦医疗行业进行讨论。

需要强调的是,任何一个模型都只能从某个侧面辅助评估项目,评估医疗初创公司需要用到不同学科的不同思维工具与模型,比如管理学、经济学、金融学、商业历史、心理学、工程学、基础科学等等,“TCID模型”是从评估医疗产品产业化进程的角度来建立的,主要适用于医疗器械与生物医药初创公司的投资评估。

下面正式开始拆解“TCID模型”,笔者进一步将每个模块细分成了6个维度。

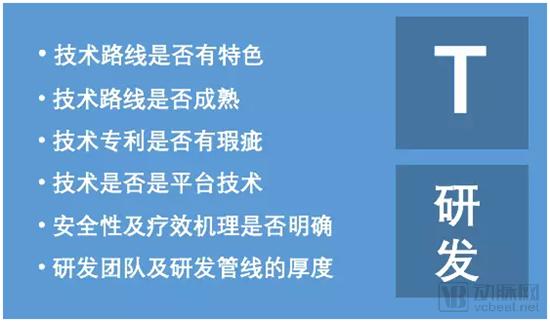

评估研发能力需要考虑的6个维度

研发能力是所有药械类项目中,风险投资公司最为关注的部分,基本所有这类初创公司的商业化都是由其研发能力来驱动的,公司的发起往往是基于某位科学家、发明家或临床医生的发明。

初创公司的技术来源于顶级科学家或工程师是很大的加分项,但必须意识到,技术创始人可能并不具备将其发明成果产业化的能力,其技术产业化往往还需要不同领域的专业人员进行合作,比如化学工程师,材料工程师,机械工程师,生物医学工程师,生产制造工程师,临床医生,专利律师等,这时投资人就需要评估初创公司的研发团队中是否具有和技术创始人互补的,经验丰富的研发人员。

由于资金和平台影响力有限,初创公司往往不能将上述各类专业人员匹配到位,就算是知名科学家创立的公司,往往也很难招聘到他所在领域很强的研发人员。这时,投资人就需要重点评估公司进行对外合作的资源整合能力,需要评估产业链的发展是否成熟,以使得公司在能够充分整合外部资源的前提下,将核心技术顺利产业化。

为什么国内大部分医疗行业的风险投资都集中在了北上广深等一线城市及周边?因为这些地方的医院实力强,人才供应多,产业配套发展更加成熟和分工细化,能够支撑创业公司的发展。

笔者将初创公司的研发能力细分为下面6个维度进行评估:

技术路线需要有足够的差异化和卖点,同时要有技术门槛,不是别人想抄就能抄。

技术路线要足够成熟到,在临床上使用的技术,不能一味追求”高精尖“,”高精尖“是科研追求的目标,临床医生更需要产品安全,和有效,且能够被充分验证。

公司是否建立了完善的专利组合,是否会与别人的专利产生冲突,现有的专利是否能够充分保护产品难以被抄袭?

风险投资公司追求的是被投企业的持续成长性,对于医疗器械而言,往往细分市场都不够大,因此,技术是否具备平台技术特性,决定了医械公司是否拥有利用其技术横向拓展的潜力。

对于医药公司而言,由于单个新药的研发风险非常大,风险投资公司往往更偏爱一些拥有平台技术的公司,对冲研发风险。

医疗产品在临床推广的过程中,监管部门和医生最为重视的是产品的安全性,其次才是疗效。为了通过监管部门的审批,医疗产品还需要充分揭示产品的作用机理,扎实的基础研究是产品顺利通过临床试验和监管部门审批的重要基础。

初创公司往往人力有限,如果能够通过和外部科研院校的合作,持续产生和储备新的产品线,拓展未来的成长空间,在投资人那里将会是很大的加分项。

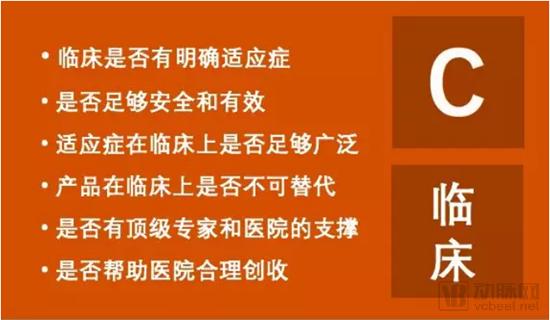

评估临床能力需要考虑的6个维度

美国以色列等医疗创业发达的国家,往往临床和研发的配合非常默契,很多医生都乐于参与创业公司的产品研发。国内由于医疗资源的稀缺性,临床医生看病人的时间都不够,还有大量的时间花在教学和科研上,参与初创公司研发的意愿相对较低,导致大量初创公司的产品在推向临床后,出现各种“水土不服”。

因此,初创公司能否在研发伊始,就和临床医生进行“贴身合作”,研发出临床使用场景明确,医院和医生愿意付费购买,代理商愿意帮助推广的产品,显得尤为重要。

投资人在进行投资评估时,是否有大牌临床专家的参与,是否有大牌医院的合作,是非常重要的评估指标。为了撬动大牌医院和专家的合作,需要公司的产品在临床上急需,且对医生和医院的科研有很大的帮助。

笔者将初创公司的临床能力细分为下面6个维度进行评估:

临床上治疗疾病基本都是“组合疗法”,某一个药物或者器械都是“组合疗法”中的一个环节,且单个产品往往并不适用于某一类疾病的所有患者。因此,在评估项目的过程中,投资人需要分析清楚产品具体的适应症和适用范围。

产品的安全和有效性是初创公司持续成长最为核心的基础。

适应症人数的数量,决定着潜在的市场规模。

针对某一类患者,会有各类不同的疗法,相同的疗法也会有不同的厂家提供产品,产品的不可替代性是产品的核心竞争力。

医生群体是极度保守的,而各个学科领袖在医生群体中具备很强的意见领袖效应,因此,新产品在临床上的推广,没有学科领袖的帮助,是事倍功半,举步维艰的。

与此同时,在临床试验环节,学科领袖也能给初创公司帮上大忙。主持临床试验的医生,临床经验是否丰富,会在很大程度上影响临床试验的效果,同时,学科意见领袖在临床试验中,也能更大程度上调动学科资源,加速临床试验的进展。

有的产品在临床上虽然能够提高医疗质量,但如果不能显著增加医院的收入,在采购环节也可能会遇到障碍。分析公司产品是否满足价值链条上的各方利益诉求,能够帮助投资人评估产品未来的市场销售前景。

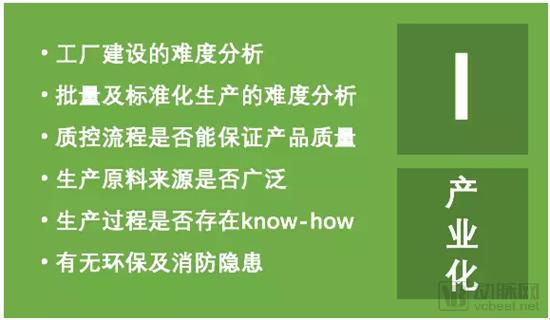

评估产业化能力需要考虑的6个维度

欧美医疗高科技产品的产业化非常成熟,往往是大型医药和医疗器械公司负责产业化和市场推广,小型初创公司负责产品研发和临床试验,分工非常明确。而国内的医疗初创公司,往往需要创始人“一路走到黑”,从最早的研发,到临床试验,到产业化,到市场推广全部搞定,但其实很多创始人是没有产业化经验的,从产品研发,到生产,以及到市场销售的转变,要么需要引入强力外援,要么需要创始人有很强的学习和执行力。

正因为如此,投资人需要对初创公司是否具备建厂能力(这里也非常考验创始人的融资能力),管控生产制造的能力进行全面评估。

目前中国已经实施了医药和医械的代理人制度,产品的生产可以委托给第三方具备完善生产资质的工厂,该项政策可以缓解这部分的矛盾,但还是有不少初创企业其实是需要自己建厂生产的,就算委托第三方生产,创业公司也需要掌握优秀的供应链管理能力。

笔者将初创公司的产业化能力细分为下面6个维度进行评估:

工厂所在的产业园的地理位置,产业园的管理水平,政策优惠力度,产业链配套水平,对医疗初创企业尤为关键。

精准医疗时代,CART等个性化医疗产品的推出,将持续考验厂家的个性化生产能力。

“长生疫苗”事件,充分揭示了医疗公司生产质控的重要性,关乎公司的生死存亡,而对于生产质量的尽调,其实是很多投资人经常忽略的部分。

生产原料的来源是否广泛,决定了公司的产能稳定性,以及公司对上游供应商的议价能力。

生产过程的know-how保护,是除了知识产权外,医疗初创公司保证竞争力的另外一个关键点。

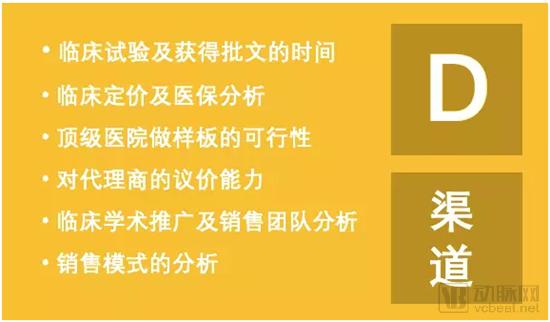

评估渠道能力需要考虑的6个维度

渠道推广能力是医疗初创公司能否实现“自给自足现金流“的核心基础,对于医疗初创企业而言,研发1-3年,临床试验1-3年,产品拿到市场准入批文后的前两年,也基本在做学术推广,收不到多少钱,而强大的渠道推广能力能够促使公司尽快达到盈亏平衡点。

笔者将初创公司的渠道能力细分为下面6个维度进行评估:

大部分获得风险投资的医疗初创公司,其产品都是三类医疗器械或者是新药,临床试验周期往往较长,中间涉及的不确定因素也较多,对临床试验设计、临床试验地点的选择、试验花费、与监管部门的沟通状态及获得批文时间进行客观评估,对投资时项目的估值定价有着决定性的影响。

如果是国产替代化的产品,临床定价和医保都相对成熟,问题不会太大。但对于创新产品,无论是进入公立医院的收费目录,还是进入医保,都需要花费较大的力气,因此,投资人需要对产品进入收费目录,进入医保的难度和时点进行评估。

无论是对医生,还是对于代理商而言,公司产品是否进入了顶级医院并得到充分的认可,都是一个风向标,是产品未来大规模推广的基础和敲门砖。

由于中国地域广阔,市场层次丰富,利益链复杂,大部分医械和医药公司都是通过代理商进行销售的。如果公司产品对单个医疗机构的销售额较低,市场分散;或者大的代理商掌握很强的渠道资源,公司的产品只占代理商销售额的一小部分,那么公司对于代理商而言,是没有议价能力的,这个时候公司的账期比较长,毛利率偏低,现金流压力较大。

初创公司很少能够自己培养市场销售总监的,通常都是寻找市面上跨国企业或者国内大型医药上市公司的职业经理人来担任CMO和CSO。评估市场和销售负责人与公司的磨合程度,其以往的经验和资源与公司产品体系的匹配程度,带团队的能力,是评估的关键环节。

医疗产品的销售模式多种多样,比如:政府集中采购,医院集中采购,销售人员进行密集地推,与别的厂商合作打包到一个更大的产品组合中进行“变现”,to C端直接销售等,每类销售模式的难易程度都不太一样。投资人应全面评估公司销售模式的可行性及难易程度。

医疗初创公司投资评估的四维TCID模型就分析到这里。

最后,笔者认为,使用TCID模型来评估初创医疗公司的投资价值,不一定要四个维度全部优秀才值得投资,但优秀的公司至少需要在研发维度和临床维度足够优秀,如果估值合理,这样的公司是很好的并购标的,如果公司从四个维度评估都很优秀,则具备了成为平台型公司的潜力。

作者介绍:

吴寒,群蜂社项目经理。美国南加州大学生物医学工程硕士,华中科技大学生物科学学士。在群蜂社和分享投资参与多个医疗项目投资工作,曾参与创立某医疗健康产业创业服务平台,拥有民营综合医院筹建工作经验,关注早期医疗健康领域创业公司的投资机会。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。