# 热门搜索 #

以年报窥全貌,130家药企的营收、净利、研发投入、战略维度分析

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持上市公司是观察一个行业最好的窗口,年报是了解一家企业最佳切入点。动脉网(微信:vcbeat)选取了已公布年报数据的113家A股医药上市公司,及17家H股医药上市公司(A+H上市算作A股)。从营收、净利及增幅,研发投入、核心战略等层面对130家上市药企进行多维度解读,管窥医药行业。

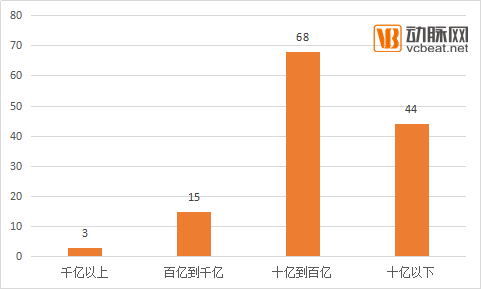

营收:千亿俱乐部仅3家

从营收数据上看,130家医药上市公司营收集中分布在十亿到百亿区间,占到纳入统计的企业数量的52.30%,其次是十亿以下区间,占总企业数量33.8%,百亿到千亿区间企业数为15家,营收超千亿企业数量仅三家。

不同盈利水平企业数量(单位:家)

这三家是上海医药、华润医药、国药控股,主力业务均为医药流通,营收分别为1207.65亿、1393亿、2583.88亿,国药控股营收约等于华润医药及上海医药之和。

从整体营收结构来看,营收排名前列的均为医药流通公司,除了千亿俱乐部成员之外,南京医药、华东医药、瑞康医药均领跑行业。

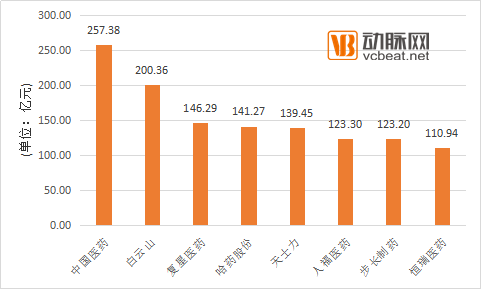

从工业企业来看,中国医药、白云山、复星医药、哈药股份、天士力、人福医药、步长制药、恒瑞医药营收均超过百亿。

营收超百亿企业

从营收变化来看,A股有11家营收下降,H股有3家营收同比下降;西藏药业营收下降最为明显,同比降幅达-42.38%,江中药业、诚志股份、天药股份、智飞生物亦出现不同程度下滑。

A股*ST创疗、广誉远、花园生物、迪安诊断营业收入同比增幅超过100%,领跑行业。除去营收下降企业,A股医药上市公司营收增幅平均值为27.09%,超过医药行业总体增速(去年医药工业总产值同比增长率为15.20%,医药工业销售收入同比增长率为12.61%)。

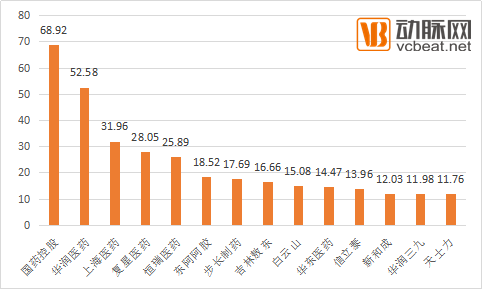

净利:最高增长近60倍

净利润方面,千亿俱乐部成员依然领跑行业,国药控股、华润医药、上海医药净利润分别为68.92亿、52.58亿、31.96亿。其他超过净利超过10亿的企业有A股医药上市公司有11家,包括复星医药、恒瑞医药、东阿阿胶、步长制药、吉林敖东、白云山等。

净利超10亿医药上市公司

表现最为突出的是广誉远(600771,SH),报告期内实现营收9.37亿,同增118.70%;净利润1.23亿,同比增长近60倍。广誉远称,营收和净利猛增来源于“传统中药、精品中药、养生酒”三驾马车齐力驱动。数据显示,该三板块业务分别收入5.8亿、1.79亿、0.40亿,毛利率均超过80%。

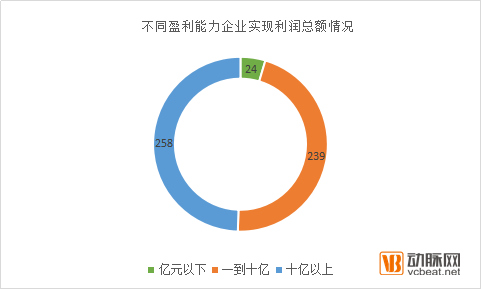

总体来看,纳入统计的130家医药上市公司中,净利润在10亿以上的有18家,一到十亿区间75家,亿元以下37家。

较有意思的是,净利10亿以上企业实现的利润占总利润(521亿)一半左右,意即剩余112家企业实现的净利仅等于头部18家企业实现的净利。

不同盈利规模企业实现净利总额情况

该数据也充分说明医药行业是一个垄断竞争行业,基本符合“二八定律”。侧面体现医药研发投入的重要性,即利用前期研发投入充分构建竞争力,可形成竞争门槛和长效垄断机制,享受先期投入带来的红利收割。

研发投入:普遍偏低

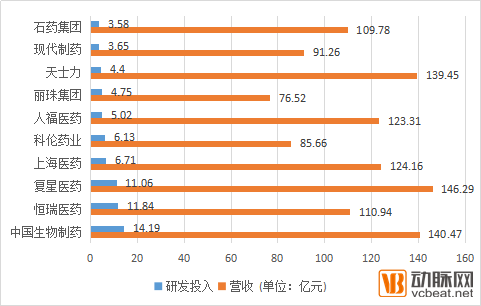

我们选取了10家医药工业收入靠前的企业,作为衡量整体研发投入水平的样本。

研发投入靠前企业名单

这十家公司工业总收入为1147.84亿,研发投入总计71.33亿,研发投入占营收比例为6.21%。分公司来看,中国生物制药、恒瑞医药研发投入均超过营收10%,石药集团研发投入最低,仅占总营收3%左右。

我们选取恒瑞医药和天士力作为分析医药工业上市公司研发投入的样本,观察仿制药及中药制剂企业。

恒瑞医药报告期内营收110.94亿,研发投入11.84亿,研发投入比例为10.67%。另据医药魔方数据,恒瑞医药近6年研发投入不断上涨,从2011年4亿跃升至2016年11.84亿,去年研发投入比例首次超过10%。

年报数据显示,恒瑞医药十类主要在研药品累计研发投入约2亿,大部分已进入临床及申报阶段,部分种类为国内首仿。

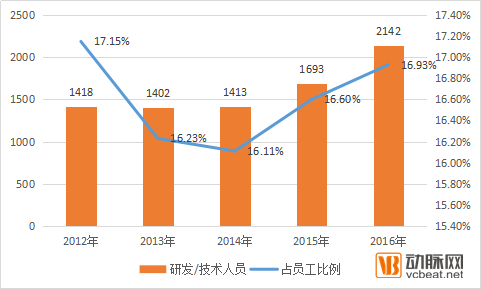

截至报告期末,恒瑞医药研发团队达到2142人,包括1000多名博士、硕士及100多名外籍雇员,研发人员占总人数17%。如果把恒瑞医药全体员工集中,每6个人中即有一个是研发人员。

恒瑞医药研发/技术人员数量及比例

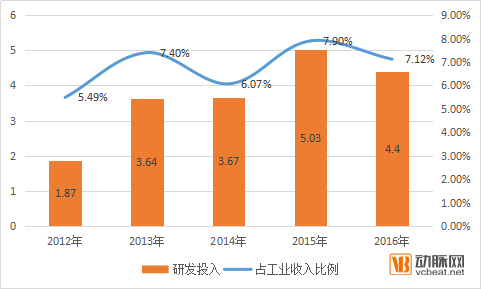

天士力报告期内医药工业实现收入61.78亿,研发投入4.4亿,研发投入比例为7.12%。另据统计,天士力近五年研发投入占工业营收比例均维持在7%,是国内中药上市公司当中研发标杆企业。

天士力近年研发投入及比例变动情况

此前,天士力公告称,其复方丹参滴丸已完成美国FDAⅢ期临床试验,经多中心、随机、双盲、安慰剂平行对照临床试验研究证明,复方丹参滴丸治疗慢性稳定性心绞痛安全有效。

这也可以看做天士力研发投入产出的一个缩影,对天士力及中药国际化均具有重要意义。

放眼全球,业内领先的原研药及仿制药企业研发投入均超过20%。以罗氏为例,2016年其工业营收约390亿美元,研发投入达到115.8亿美元,研发投入比例达29.6%。国内药企在研发投入意愿及实操层面,尚有巨大空间。

战略:紧跟政策,加速多元经营

多家医药上市公司均在年报中表示,2016 年是医药行业的政策大年,医改真正进入深水区,行业发展面临的变革加剧,但是机遇与挑战并存。

2016年全年,国务院、食药监总局、商务部、人社部、卫计委、发改委等职能部门出台了一系列医药方面的政策,包括药品评审、医保目录调整、一致性评价、营改增、两票制等,有些政策在去年即开始执行,有些留有过渡时间。

系统理解这些政策,最直观的目标即为“调结构、促规范”,调整医药工业供给机构,既满足医药消费需求,亦提升医药工业创新、原研能力;营改增、两票制、94号文直接指向原有生产、流通体系的不规范行为,敦促行业健康发展。

从调结构层面来说,首先是仿制药质量和疗效一致性评价。我国是一个仿制药大国,国产18万种药品批文大部分都是仿制药,一致性评价涉及的批文超过8万个,企业数超过2500家。

一致性评价对企业最大的冲击在成本方面,单一药品成本在三到五百万,但往往一个企业有十几甚至数十个批文,一致性评价成本可能高达数亿,这对医药工业企业盈利能力提出了较高要求。

前述营收分析也显示,上市药企营收在10亿以下的就达到三分之一。综合考虑未上市的小型药企,一致性评价成本可能促成药企放弃一些市场占有小,营收与成本差异较大的品种,推动优质药品进一步扩大市场。

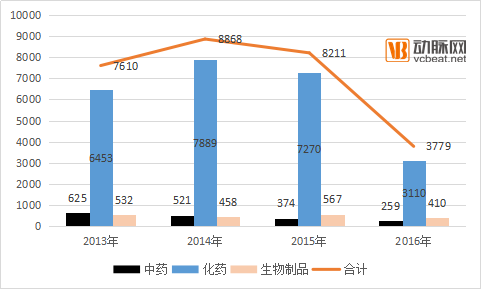

再一个是新药报批,食药监评审中心(CDE)发布的《2016年度药品审评报告》显示,全年承办的药品新注册申请为3779个,较前几年有大幅跳水,较2015年下降54%。

2016年药品注册申请受理情况与前三年比较

分析认为,我国新药研发基础薄弱,经历过无序、过热阶段,表现为大批“新药”注册申请在市场利益驱动下涌向注册审批部门,规定了临床数据的核查和追查程序后,有利于控制药品批文增量,提高药品研发和申报质量。

计入统计的多家医药工业企业在年报中均表示,要严把质量关,确保临床数据准确性,积极应对一致性评价,有序开展新药申请。这也可以看作医药工业企业紧跟政策的一种表现,对医药供应链条影响颇大。

促规范方面,最明显就是营改增和“两票制”,营改增让过票挂靠失去票据来源,医药自然人和代理公司失去生存土壤,医药营销渠道结构更为透明。

此外是两票制,虽然仅影响院内渠道,但打掉了多级医药流通代理环节,亦造成部分商业公司思考转型。

政策因素让医药企业面临多重困境和压力,一些企业开始尝试多元经营以分散医药增速下降带来的冲击,积极涉足移动医疗、互联网医疗、保健品、美妆、快消品等业务。

多家医药上市公司在年报中提到要以医药业务为核心,积极拓展产业链上下游及周边业务,增强集团多元经营及营收水平,应对政策压力及行业变革冲击。

分析认为,政策变化、人口结构调整、医药及医疗服务消费升级、企业内生因素等均为医药企业战略调整因素,多家企业已作出积极应对。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。