# 热门搜索 #

收购医院蔚然成风,制造、地产、保险等产业资本纷纷跨界医疗,价值医疗将成为下阶段重点

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持近期,光正集团、康芝药业、通化金马、恒康医疗等上市公司相继发布公告,拟收购医院资产。

上市公司相继谋求并购医院背后,代表了资本参与医疗服务热情不减。受政策鼓励、大健康行业发展利好、“医改”对公立医院改革要求,以及建立“多层次、多样化”医疗服务体系要求等影响,社会资本大举进入医疗服务领域是近年热门现象。

动脉网(微信号:vcbeat)拟梳理参与医疗服务的资本类型,它们进入的领域,进入方式及最新趋势,并结合政策、产业、公司动机等因素,全盘解析资本参与医疗服务现象。

资本参与医疗服务概述:三类标的、四类参与方

社会办医参与者大致有4种类型:

大型医疗集团

大型医疗集团包括北大医疗、中信医疗、华润医疗、复星医疗等,其以“资本+管理”手段,既参与公立医院改制,又新建、投资、合作民营医院,形成了大型医疗集团,掌控医院数量达数十家,有成熟的医院资产管理运营经验。

专科医疗集团

专科医院集团包括爱尔眼科、瑞尔齿科、通策医疗、拜博口腔等,治疗领域集中在“眼耳口鼻”等。其运营模式是全国连锁、品牌化运营,加盟制是其重要的特点。另外还有一些民营的医美、整形医院,由于公立医院不擅长此类业务,所以获得了发展之机,但严格来说,其提供的医疗服务有限,应该归类为消费服务行业。

国际参与者

随着中国经济快速崛起,市场开放程度提升,不少国际参与者也开始到中国来“掘金”。其中比较知名的有梅奥医疗、美国医院集团、英国国际医院集团(IHG)等,其进入模式多是投资、合作。如梅奥医疗集团投资了慧每医疗,希望通过其将梅奥管理经验引入中国,打造医疗管理平台;IHG则在2015年进入中国,创立旗下中国品牌——“英慈医疗”。

产业资本

除了以上较为“传统”的玩家之外,近年亦有多元化的参与者进入医疗服务领域,我们将其归类为“产业资本”。产业资本大致有5类:药械企业、险资、地产商、跨界转型企业及投资机构。

药械企业以康美药业、乐普医疗、阳普医疗等为代表,他们布局医疗服务的逻辑是沿医药产业链做延伸,由医药/器械业务进入医疗服务,由于其本身就有丰富的医疗资源和资金沉淀,所以拓展起来阶段性进展颇为不错。

保险公司通过投资、收购、新建等方式介入医疗服务,希望为探索管理式健康险积累经验。其中代表为泰康、阳光、平安等,如2017年6月,泰康保险集团旗下的三甲医院——泰康仙林鼓楼医院完成更名;阳光保险集团与潍坊市政府合建的大型三甲医院——阳光融合医院已开业一年有余;平安则组建了万家云诊所平台,为诊所提供信息化服务。

地产商亦在积极拓展医疗服务,万达、恒大、远洋、宜华等地产商有多年的养老地产运营经验,后开始布局综合医院、专科医院等项目。另外,一些地产商与连锁诊所和健康管理公司合作,在社区配套社区诊所、健康管理中心,亦为当下热点。

看好大健康行业发展趋势,不少原先主业不在于此的企业开始“跨界”布局,如常宝股份、金字火腿、光正集团等。以常宝股份为例,其主要从事天然气用管、锅炉管和机械管等专用钢管的研发、生产和销售,是一家不折不扣的制造业公司,其在2017年一次性投入近10亿元,拿下了三家医院。

而据动脉网不完全统计,在2017年,仅截至10月底的数据,就有27家上市公司公告显示参与了近50个医院项目,涉及综合、专科医院、康复中心、公立医院改造等,主要参与方式包括收购、投资、新建等。

随着分级诊疗等政策推行,诊所亦成为了热门标的,各类全科、儿科新型诊所遍地开花,并以连锁化、品牌化运营推动诊所模式升级。在其身后,就有投资机构的身影,如君联资本、德晖资本、启明创投等参投了强森医疗;红杉中国参投了知贝儿科;经纬中国、中金公司、天图资本等参投了卓正医疗。

各方资本参与医疗服务情况

按重要性而言,综合医院、专科医院、诊所是医疗机构中占比最大的三种类型,也是医疗系统的重要组成部分,承担了国民几乎所有的医疗服务需求。

“新医改”以来,这三类医疗服务机构数量均有较快增长。按卫计委统计年鉴,2009年以来,国内综合医院增加约5000家达到2016年末的1.8万家,专科医院增加约3000家达到6642家,门诊增加约3.6万家达到21.6万家。

综合医院、专科医院、诊所数量变化

数据来源:卫计委统计年鉴、动脉网整理

三类主要医疗机构数量增加背后,有政策、资本、市场等多方面原因。其中,社会资本进入医疗服务领域是最核心的驱动因素,其具体表现为,社会办医或民营医疗机构数量的增多。

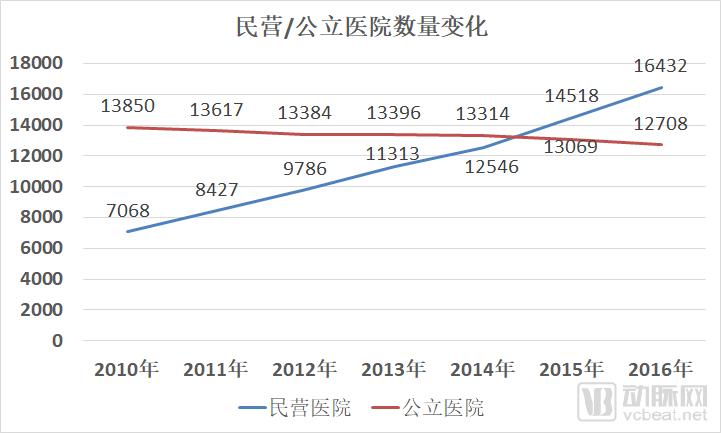

同样据卫计委统计年鉴显示,“新医改”以来,民营医院数量每年增长约1500家,而公立医院数量却呈下降趋势;民营医院数量在2015年首次超过公立医院,并于2016年底达到1.64万家,比公立医院数量高出近4000家。

民营医院数量极速提升的同时,其接诊量亦在逐年攀升。以住院患者数量为例,2005年民营医院住院患者数仅占总比例4%,至2016年增长至16%,提升约12个百分点,表明民众对民营医院的接受程度越来越高。

民营/公立医院数量变化

数据来源:卫计委统计年鉴、动脉网整理

社会办医政策逐年细化,为资本进入创造有利环境

“新医改”提出了建立“多层次、多样化”医疗服务体系,全面满足人民群众医疗服务需求的目标。在这一顶层设计之下,社会办医政策逐年细化,可操作性更强,为资本进入创造了有利条件。

近年重要社会办医政策

可以看到,社会办医是本轮医药卫生体制改革的重点任务之一,涉及放宽社会资本准入、允许社会资本参与公立医院改革、诊所设置规划、医疗服务与医疗保险联动等诸多要点。

2017年5月,国务院发布的《关于支持社会力量提供多层次多样化医疗服务的意见》(以下简称《意见》),是社会办医政策的阶段性总结,具有提纲挈领作用,其规划细致,可操作性较强。

《意见》中,全科医疗服务、医生集团、医疗集团等,首次成为了鼓励发展的对象。《意见》给出的目标任务是,到2020年打造一大批有较强服务竞争力的社会办医疗机构,逐步形成多层次多样化医疗服务新格局。

为实现这一目标,《意见》还给出了具体的执行方案。比如针对社会办医人才紧缺问题,就提出了,医师可在多个机构执业,促进医师有序流动和多点执业,鼓励医师到基层开办诊所;针对社会办医疗机构在审批、补贴、设备购置、医保支持等方面的弱势地位,则提出了简化审批流程、放宽大型医用设备配置规划预留空间、加强财税和投融资支持等方案。

另外还应注意的是,社会办医相关配套政策的完善。如第三方医疗服务机构种类、投资主体、行政审批等方面予以放宽,并制定了安宁疗护、康复医疗、护理中心三类医疗服务机构的基本标准和管理规范。

到今年“两会”,政府工作报告指出,下一步工作计划应支持社会力量增加医疗服务供给、扩大医疗等领域对外商投资开放,为社会资本参与医疗服务逐步深化再次确立了方向。

纵观近年社会办医政策的演变,实际上是医改逐步进入深水区的体现,医改逐步进入深水区,则需要社会办医疗机构发挥更大作用,对社会办医疗机构发展的支持力度也更加深入。“改革”是渐进式的,不断细化的政策为社会资本进入医疗服务领域提供了有利土壤,带来了社会办医的繁荣。

医疗资产运营能力、价值医疗将成下一阶段重点

在合理的顶层设计规划下,社会办医鼓励政策逐步落实完善,社会办医积极性被充分调动,民营医疗机构的数量持续快速增长,综合服务能力也在不断提升。从居民接受程度看,诊疗量的提升代表了社会办医机构在满足居民健康服务需求方面发挥了不可替代的作用。

随着公立医院综合改革、医生多点执业、第三方医疗服务放开、医保统筹推进等形成联动,社会资本办医驶入了快车道。从市场竞争格局看,一批具有品牌和实力的大型医疗集团、专科医院集团及连锁诊所已经初具规模,掌握了行业的核心要素,奠定了一定的市场地位。

我们判断,资本大踏步进入医疗服务领域已经进入了新的阶段。如果说前一阶段是“试水”阶段,竞争要素主要体现在资本规模和行业资源上。那么下一阶段则是社会资本进入医疗服务的“升级”阶段,竞争要点应该在医疗资产综合运营能力,以及建立最佳性价比的“价值医疗”服务体系上。

医疗资产运营能力体现多个方面,包括公立医院改制参与度、新建医院投入、医疗资源并购整合等。

2012年发布的“十二五”医药卫生体制改革规划提到,可引导社会资本以多种方式参与包括国有企业所办医院在内的部分公立医院改制重组。这一政策拉开了社会资本收购公立医院、参与公立医院改制的大幕。

据动脉网不完全统计,2017年,有约30家公立医院被上市公司收购。如常宝股份于2017年1月26日发布公告,拟收购什邡二院100%股权、洋河人民医院90%股权、瑞高投资100%股权(持有单县东大医院71.23%股权),这三笔交易合计作价近10亿元。更早之前,益佰制药、恒康医疗、凤凰医疗等,也在多地进行了公立医院收购。

相关公司收购公立医院,并进行改制,主要出于两个原因:其一是标的公立医院已有多年运营基础,无论是患者口碑还是营业收入,都有一定保障,收购比直接新建医院风险更低,投入周期更可控;其二是在注入收购公司的管理及运营经验之后,或有可能提升医院的运营成绩,为收购公司战略规划服务,完善其医疗产业链。

随着医改逐步深入,医疗服务竞争加剧,一些小型公立医院或者国有企业办医院所有者或出于财政压力、运营压力等,有“放手”意愿,收购、改制公立医院或成为下一阶段社会资本进入医疗服务领域的重要特点。

除了收购公立医院,还可对民营医院公司进行并购整合,这亦考验相关公司的资源整合能力。如考虑自建医院,则需在规划定位、管理团队、人才招募、薪酬分配等方面下工夫。

医院成型之后,则需重点耕耘患者端,以患者为核心的“价值医疗”服务体系可能是服务患者的主要手段。“价值医疗”(Value-based Medicine/Health-care)指的是用合理的成本为患者提供最优性价比服务,强调价格、服务、效果的综合表现。

随着中国经济发展,居民收入提高,“消费升级”是重要趋势,价值医疗即可理解为医疗领域的消费升级。这个过程伴随着商业健康险逐步推开、健康管理日渐受到重视、互联网+医疗发展等现象,将带来医疗产业的革新。

综合而言,社会资本进入医疗服务领域已经有了长足的发展,积累了医院运营、医疗资源整合的经验,也出现了一批卓有经验、品牌意识强的领先者。随着医疗市场开放程度加深,国际参与者进入,将带来更多资本参与医疗服务运营的成熟模式和市场经验,医疗服务行业将迎来全新面貌。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。