# 热门搜索 #

医药行业:2017年有多项重磅政策落地,产业增长强劲、投资并购注重价值发现【2017年年终盘点】

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持医药行业,作为医疗大健康产业中最基础也是最核心的组成部分,在2017年迎来的多项变革。

政策层面:对医药创新鼓励持续加码,多项促进政策落地执行;一致性评价深入推进,临床实验机构扩容、参比制剂发布,中国仿制药不仅要做me-too,更要做me-better;“两票制”正式实施,医药流通迎来剧变;全面破除以药养医,零加成、处方外流多地试点。

产业层面:医药制造、医药流通、医药零售稳中有升,市场蛋糕逐步扩大;上市公司财务数据向好,营收、净利润双增;医药类企业上市热情高涨,IPO数远超以往;产业并购不断,内生性增长、外延式扩张、区域整合、海外并购,产业整合引导行业向规模化、集中化升级。

动脉网(微信号:vcbeat)拟从政策、产业、资本等维度回顾2017年医药行业发展,并展望2018。

政策:从研发到流通的全过程规范

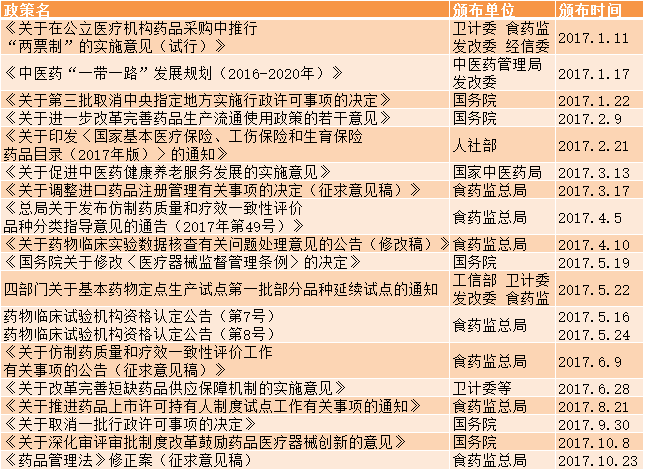

纵览今年的医药监管政策,“规范”是最重要的一个关键词。药物创新、一致性评价细则颁布;“两票制”+流通整治让医药流通走向规范化;公立医院“药改”走向纵深,医药零售迎来变革。

2017年重磅医药政策汇总

我们从医药产业链走向来逐步解析医药政策,首先是医药的供给。涉及医药创新、仿制药质量和疗效一致性评价、进口药品注册、药品生产质量管理规范、药物注册等,我们逐步拆解。

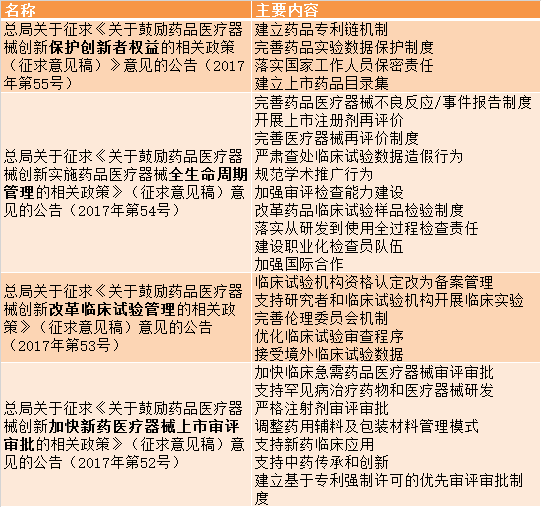

先看医药创新,食药监总局5月份接连发布四份关于鼓励药品医疗器械创新的相关政策;10月8日,中共中央办公厅、国务院办公厅再发布《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,被称为产业创新发展的“里程碑式”改革。

鼓励药品医疗器械创新相关政策从新药研发、临床试验、所有者权益及上市审批等方向出发,鼓励创新,引导建立完整的研发上市路径,对行业影响颇深。

实际上,鼓励新药研发一直是行业的主基调,回溯至2015年8月颁布的国务院“44号文”,明确了药品医疗器械审评审批改革的12项任务,其中就有解决注册积压、推进一致性评价、MAH(药品上市许可持有人制度)试点、临床急需药品加快审批等内容,基本上确定了鼓励创新的主基调。

食药监5月发布的系列政策亮点包括:建立药品专利链机制、完善药品实验数据保护制度、严格规范临床数据造假行为、加强审评、临床试验机构改为备案制、支持新药临床应用等。

CFDA鼓励药品医疗器械创新系列政策

10月8日颁布的《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》涉及6大方面,包括:1)改革临床试验管理,确保临床试验科学、规范、真实;2)加快临床急需药品和医疗器械的上市审评速度,解决公众用药需求;3)鼓励创新,推动中国医药产业健康发展;4)全面实施上市许可持有人制度,加强药械全生命周期管理;5)提升技术支撑能力,全力为创新服务;6)加强组织领导,以法治思维和法治方式推动改革真正落地。

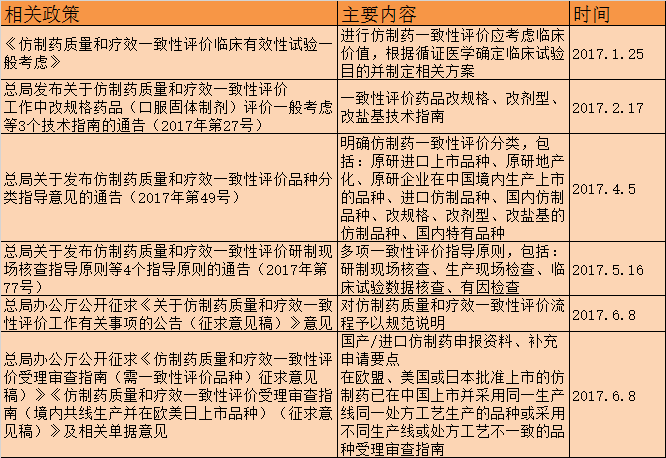

除了创新药之外,对于目前市场占比最大的仿制药,今年也有细化政策出台。包括人体生物等效性实验豁免指导原则、改规格药品(口服固体制剂)评价技术指南、现场核查指导原则等,以及参比制剂的确定和临床试验机构扩容。这几项政策坚定了企业推进一致性评价的信心,使政策落实的确定性和可操作性更高。

2017年发布的仿制药相关政策

创新、以及更严厉明晰的仿制药质量评价,目的即为调整药品供给结构,逐步与国际接轨。三月,食药监发布新的进口药品注册管理规定,鼓励境外未上市新药经批准后在境内外同步开展临床试验,缩短境内外上市时间间隔,满足公众对新药的临床需求;六月,中国正式加入ICH。

10月23日,食药监总局发布“药品管理法”修正案(草稿),规定了药品上市许可持有人制度对药品安全、有效和质量负全部责任,同时取消了药品生产质量管理规范(GMP)、药品经营质量管理规范(GSP)认证,双证认证取消之后,医药生产、经营将迎来更常态化的监管和规范。

“两票制”(试行)于今年年初颁布,要求“在公立医院药品采购中逐步实行两票制”,之后各地细则陆续出台。到10月16日,西藏自治区正式发布“两票制”实施办法,至此,全国所有省级行政区均已颁布“两票制”细则。“两票制”国家版正式文件正在制定当中,将于2017年年末公布。

再是公立医院综合改革中与药物使用相关的部分,如医药分开、处方外流、药事服务费等。今年的“医改”任务要求,在9月底前全面推开公立医院综合改革,所有公立医院全部取消药品加成(中药饮片除外)。在具体执行路径上,既有北京模式的医药、医疗服务价格结构调整,也有广东模式的药品与医保基金管理、医药流通综合改革挂钩的实施方案。

除了以上提到的政策外,尚有药品审批改革、医保目录调整、中医药、短缺药品供应、医药电商资格认证取消等政策,对行业亦有不同程度影响。

综合而言,医药本身是一个强监管行业,新政出台将很大程度上影响医药市场的走向。但好在医药监管的延续性很强,给从业者预留了足够的过渡空间。

产业:增长强劲、IPO火爆

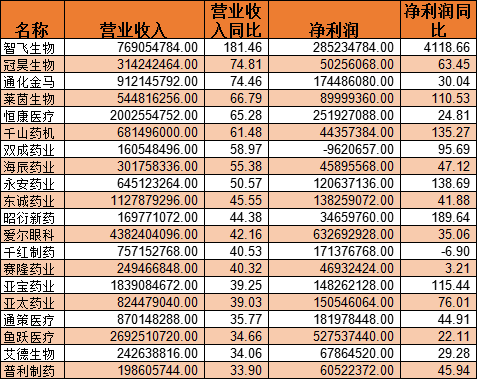

按Choice数据,截至10月25日,有71家医药生物类上市企业披露了今年前三季度财报。其中62家企业业绩正向增长,占总企业数近九成。

医药生物行业营收增长前20公司

(数据来源:Choice,截至10月25日)

从板块看,生物药、医疗服务、医疗器械、创新药等概念股增速较快。主要受益于生物药市场趋热、社会办医趋热、创新药审批加速等。从具体表现看,智飞生物、冠昊生物、莱茵生物等公司营收增长较快。智飞生物营收同比增长181%,冠昊生物、莱茵生物、恒康医疗、千山药机等营收增长超过60%。

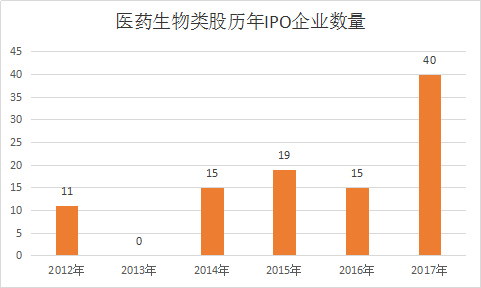

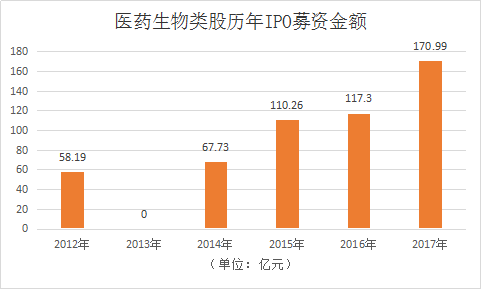

截至10月20日,医药生物分类下有40支新股成功IPO,创历年之最。

从首发募集金额看,今年已上市医药生物类新股总募资超过170亿元,亦达到历年最高值。

按具体个股看,华大基因、康泰生物、大参林、金域医学、大博医疗等上市后市值超过百亿。华大基因以644.28亿市值挤进医药生物类股市值前十,大参林亦以超过170亿的市值成为“医药零售第一股”。

从市场反应看,资本对于新上市生物医药类股相当认可,华大基因、康泰生物上市后市值增长超过10倍;艾德生物、普利制药、金域医学亦有不错增长。

2017年IPO医药生物新股市值增长情况

医药生物新股及次新股增长主要受益于基因、生物医药、创新药、医疗服务等概念。

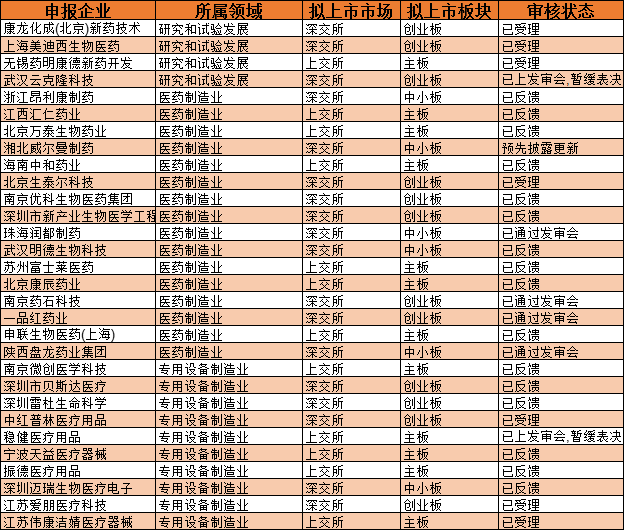

另据证监会数据,截至10月19日,还有30支医药生物类股正排队IPO。包括药明康德、盘龙药业、稳健医疗、迈瑞生物等后市潜力较大的公司。

医药生物类企业IPO排队情况

资本:并购趋冷、融资快速增长

2017年,资本在医药生物行业保持了较高的活跃度,全年并购融资规模超过千亿。在经历了创投“资本寒冬”及“去泡沫化”之后,产业投资更加趋于理性,向价值回归。

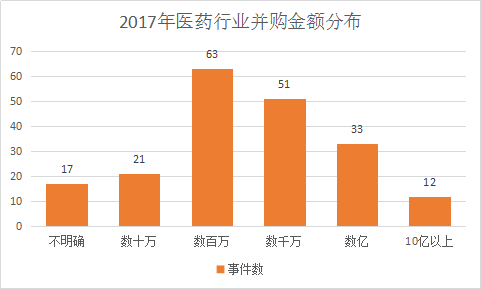

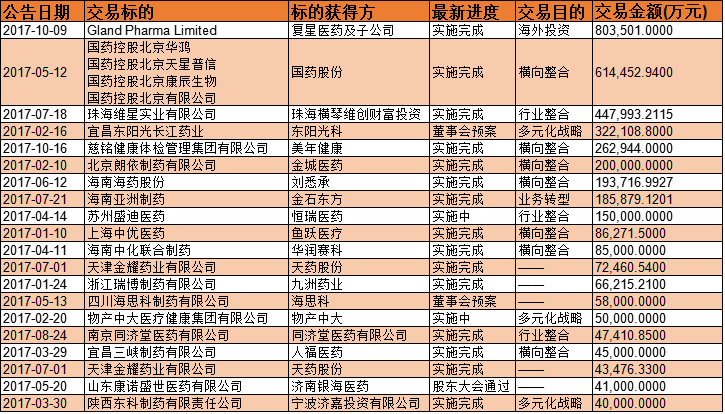

据Choice数据,截至10月25日,医药生物类上市公司发生并购事件223起,总涉及金额约490亿元。

此一数据较前几年有较大回落。据历史数据,2016年全年医药行业并购完成428起,涉及金额1800亿元以上。当然,该数据包括上市公司和非上市公司实施主体,以及中资公司在海外的并购,与医药生物类上市公司并购数据有一定差距。但也可在一定程度上得到行业并购趋冷的判断。

医药行业并购回落的原因在于,此前几年的高强度并购,已挖掘出业内优质标的,并购机会减少。另外,IPO开闸,医药行业IPO回暖,也对行业并购造成了一定程度影响。

从交易目的看,行业整合、多元化战略是上市公司热衷于收购的主要原因。另外,资产重组、业务转型、财务投资亦占有一定比例。

从区间分布看,大部分的并购案集中在亿级以下,1亿到10亿区间的并购案有33起,10亿以上的并购案仅有12起。

从交易标的看,Gland Pharma、国药控股子公司、珠海维星实业、宜昌东阳光长江药业等为今年被并购的最大几只标的。

2017年医药生物行业十大并购

10月初,复星医药公告,已完成收购印度药商Gland Pharma74%股权,相关股份已于10月3日完成交割。复星医药竞购Gland Pharma前后耗时近一年,耗资近80亿元,成为医药生物行业上市公司今年完成的最大一笔收购。

国药控股与国药股份5月12日公布的四家子公司之间的股权转让成为第二大并购案,涉及国药控股北京华鸿、北京天星普信、康辰生物、国药控股北京四家公司,涉及金额61.44亿元。国药控股和国药股份均为中国医药集团控股公司,该并购亦属于集团公司的内部整合。

其他如东阳光科并购宜昌东阳光长江药业、美年健康并购慈铭健康体检管理集团公司、金城医药并购北京朗依制药等涉及金额也较大,多出于行业整合及多元化战略考量。

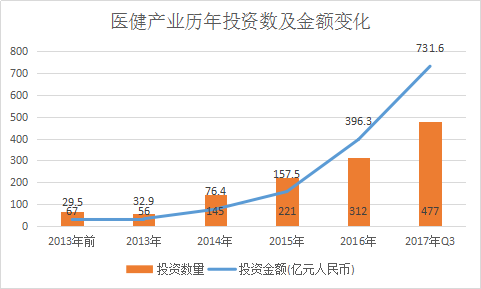

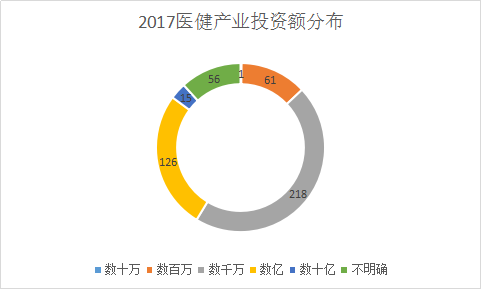

据蛋壳研究院统计,截至今年Q3,国内医健产业完成融资477起,涉及金额110.6亿美元。此一数据较去年有较大提升,去年同期水平为293起,约360亿。

数据来源:蛋壳研究院、动脉网

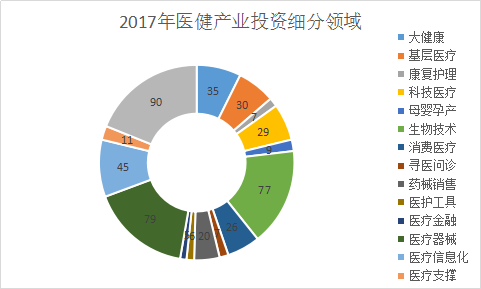

从细分领域看,大健康、基层医疗、科技医疗、生物技术、医疗器械、医疗信息化、医药等是热门领域,寻医问诊、母婴孕产、康复护理等领域投资数偏少。

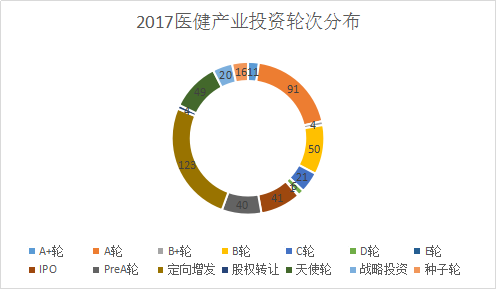

从投资轮次看,上市公司定增、A轮及以后项目占比较多,合计占到总投资数的90%以上。D轮及以后项目有7例,包括好大夫在线、固生堂、辣妈帮、瑞尔齿科等。医药生物行业有松力生物、长风药业拿到D轮,派格医药拿到E轮。

从金额分布看,百万到千万级融资占主流,案例数合计达到279起,占到总投资数的近六成。亿元级投资数为126起,约占总投资数的1/4。数十亿级投资数较少,但总体投资额较大,前二十大投资案总涉及金额53.83亿美元,约占总金额的1/2。这说明医健产业投资偏好大型、中后期标的,成熟度高的公司更受资本欢迎。

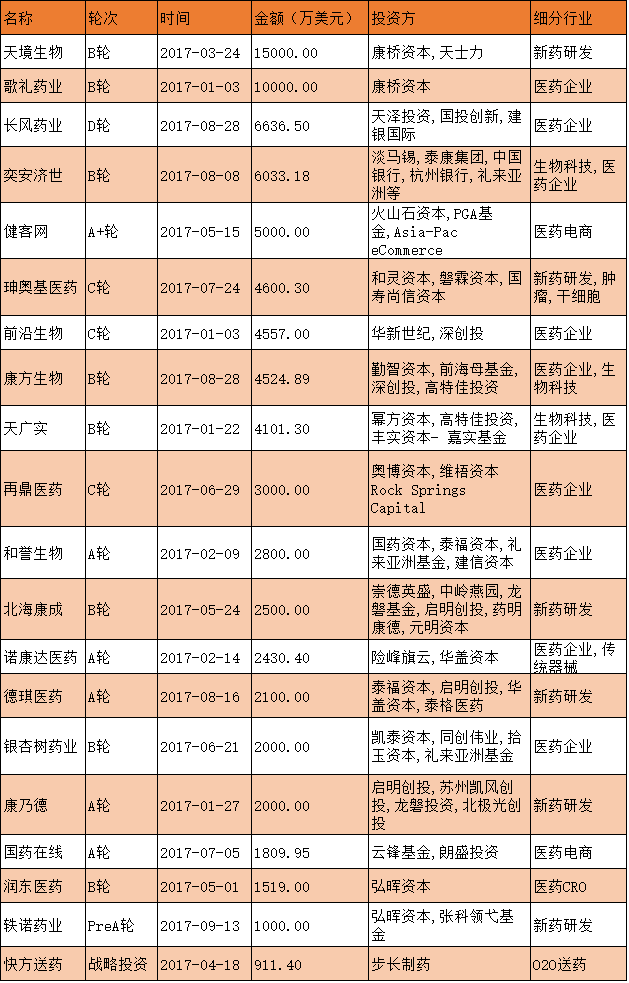

以上投资数据针对整个医健产业而言的,在医药生物领域,总投资数为93起,其中A轮及以前14起,B轮及以后20起,IPO和定增融资较多,合计有54起,占总投资数一半以上。

医药生物行业融资额前二十公司包括天境生物、歌礼药业、奕安济世、健客网、瑞奥基医药等。从资本活跃度看,康桥资本、天士力、淡马锡、深创投、高特佳、启明创投等资本活跃度高,全年有多次投资。

2017医药生物行业前二十投资事件

综合来看,今年医健产业资本层面呈现并购趋冷、融资升温的局面。出现此种情况的原因是多方面的,其一是资本在产业并购层面更加理性,多家投资公司选择“捂盘”;其二是优质并购标的减少,以IPO、战略投资、绑定上市公司等方式实现了资本对接。

投融资层面继续保持了高增长态势,并达到了历年来的新高。原因在于整个医健产业正处于极速变化之中,新药、基因、医疗服务、互联网+医疗等出现新的“风口”,创业公司增多,带来了投资的火爆。

具体到医药生物产业看,与医健行业的趋势既有共性,也有差异性。共性在于创新、投融资趋势保持了一致,差异在于规模更大、标的更集中,这与医药创新高投入、长周期的特性不无关系,预计未来此种趋势仍将持续。

2017年,是医药行业极速变化的一年,以上从政策、产业、资本层面解析了医药行业的动态,希望对投资者、创新者有一定的帮助。动脉网将持续关注医健领域、医药行业创新与变革,并与创新者一起成长。

如果您正关注“医药流通”,欢迎报名参加12月15-17日在北京举办的“2017未来医疗100强”论坛,我们将专设“医药流通平行论坛”,邀请产业知名专家与多位企业高管,探讨政策、新技术、电商如何影响医药流通领域。长按下图扫码报名。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。